YUKO友人

YUKO友人投資を始めたいんだけど、いくら投資に回したらよいのかしら

いくら投資したらいいのか判断に迷いますね

正解はないので、考え方をお伝えするわ

とある友人から受けた質問。投資をスタートしたいけど、いくらから始めればいいの?

最初は何を基準に金額を決めたらよいか迷いますよね。

投資に回しすぎても不安だし、預金が多すぎても今の金利では増えないのでとても非効率です。

結論からいうと、コレ!っていう正解はありません。

なぜなから人によって、リスクの捉え方や資産状況は違うからです。

しかし、漠然と投資をするのは不安だと思うので、現金・貯金はいくら分あればよいのか、投資額を決める上で参考となる考え方を紹介します。貯金がないという人でも大丈夫。固定費を見直すことで労働を増やすことなく、お金を作る方法もアドバイスします。

・いくら「預金」しておけばよいかが分かる

・あなたにとって「投資できる金額」がいくらなのか、答えが出せるようになる

・家計の埋蔵金を見つけることで、「投資できるお金」を作ることができる

現金3つの構成

現金は次の3つで構成します。

- 生活防衛費

- 近い将来に使う予定のあるお金(住宅購入費・教育費など)

- 現時点で使う予定のないお金 →投資に使える!

生活防衛費(生活費3~6ヶ月分)

生活防衛費とは、万が一の時のためのお金のことです。贅沢するわけでもなくカツカツでもなく生活にするのにかかる生活費3~6ヶ月分を、何かあったときのために取っておくといいと言われています。生活防衛費はすぐ取り出せるようにしておきたいので、銀行に貯金でよいと思います。

近い将来に使う予定のあるお金

近い将来に、結婚資金や住宅購入等でまとまった金額を使う予定が決まっているお金のことで、こちらも取っておく必要があります。ただ、これに関しては今すぐに使うものでなければ、運用に回してもよいお金になります。稼ぎがある人であれば、都度出て行くお金もありますが、それと並行して毎月入ってくるお金(お給料)があります。ダムをイメージすると分かりやすいかもしれませんね。生活防衛費さえ確保しておけば、必要な時まで運用に回しておき、必要時に引き出すという発想もできます。

現時点で使う予定のないお金

現時点で使う予定のないお金は「余剰資金」なので、これが投資に回せるお金になります。余剰資金って多額に必要なんじゃないの?と思われるかもしれませんが、必ずしも多額の資金が必要になるわけではありません。少額からでも投資は始められます。金額は資産運用の方法・金融商品の種類によって変わります。

お金に働いてもらうという考え方

投資をスタートする時ってどうしても慎重になりますよね。気持ちはとても分かります。

だからといって貯金を多く持ちすぎることは、とても非効率でもあるんです。銀行の金利が0.001%の今、銀行にお金を預けていても資産は増えないどころか、インフレの影響でマイナスになる恐れすらあるのです。

日本人は長らく、貯金を好む人種でもありました。自分の親には当たり前のように、「貯金しなさい 」と教え込まれてきましたね。しかし、給料もなかなか上がらず、物価の上昇が続く現代においては、お金に働いてもらう必要があります。

銀行などに預けている「働こうと思えば働けるのに働いていないお金」に働いてもらうことで、所得が増えなくても資産を増やすという発想が必要です。

働いていないお金を働ける環境に移すことで、所得とは別の収入減を持ち、資産形成をしていきましょう。

今までお金を貯めるには「貯金」という選択しかとってこなかった人には、ぜひこの考えを念頭に置いたうえで投資と貯金の比率を考えてほしいと思います。

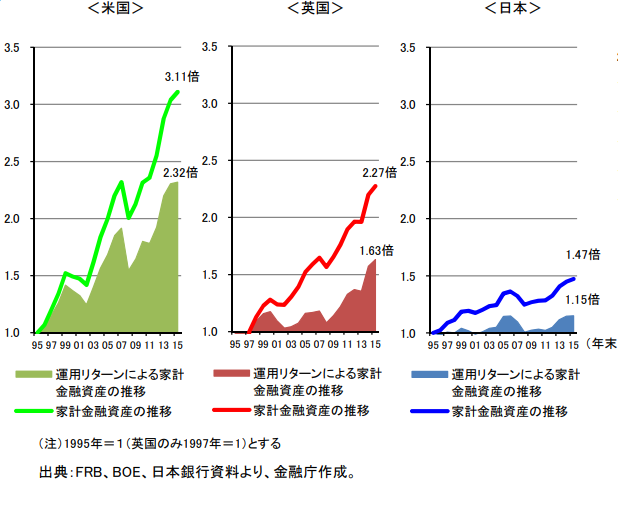

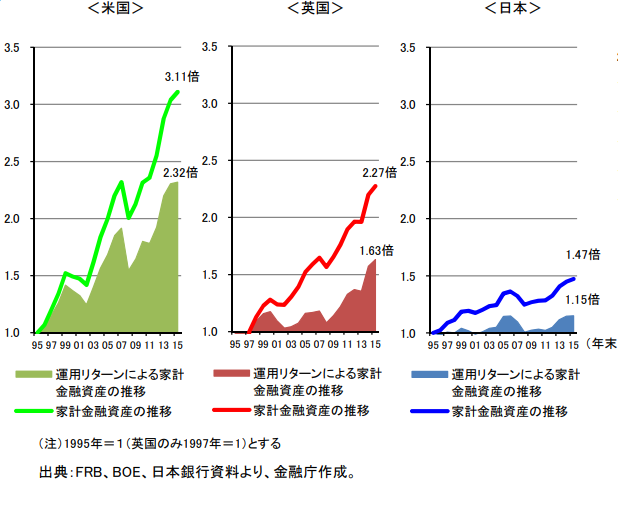

ここで、投資と貯金の比率を考える上で、とても面白いデータがあります。

余剰資金を投資に回すとどうなるのか。日本の価値観を抜け出して、世界に目を向けてみます。

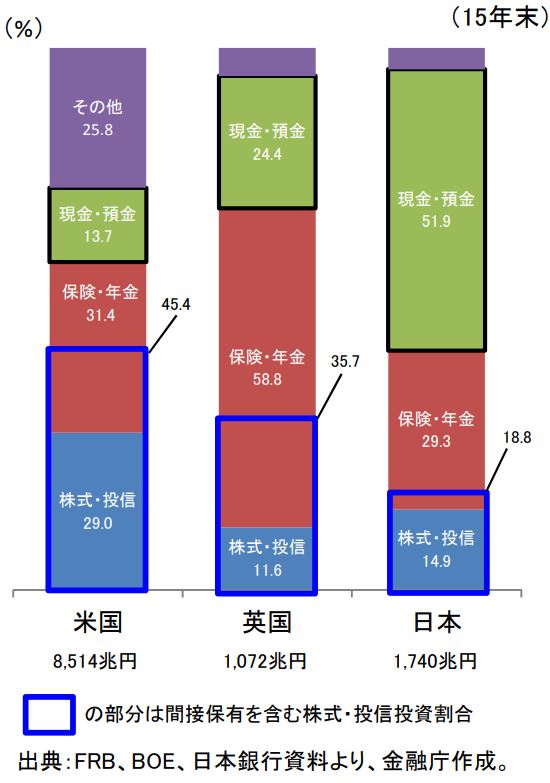

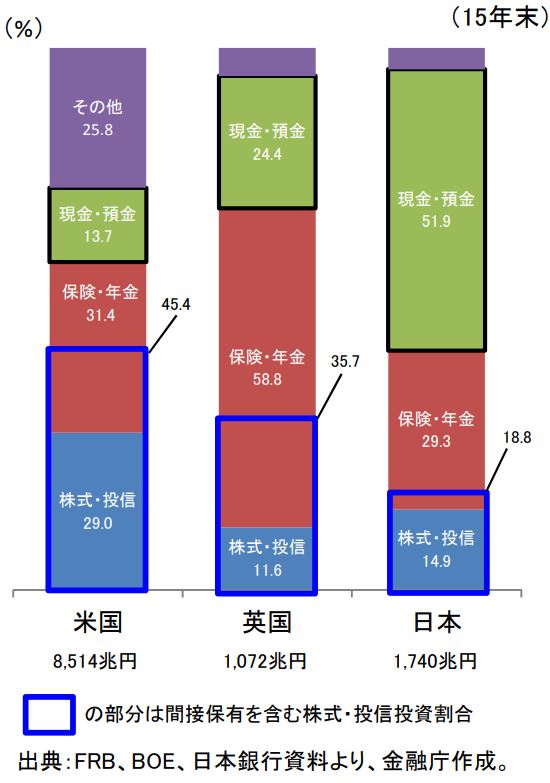

金融資産の伸び率について、アメリカと日本を比較してみましょう

1995年から2015年の20年間で、アメリカの家計金融資産は約3倍に増えています。それに対して、日本は約1.5倍です。

なぜこんなに増え方が違うのでしょう。それはお金の置き場所が違っているからです。以下の図を見てみましょう。

米国や英国では、「預貯金」の割合に比べて圧倒的に「株式・投信」の割合が大きくなっています。一方で、日本は「株式・投信」の割合が低く「預貯金」の割合が非常に大きくなっています。

「現預金」と「株式・投信」の割合が米国と日本で、逆転していますね。日本の「現金・預金」の割合が半分以上あることには、驚きです。

「現金・預金」といった働いていないお金の割合が大きいことが、先ほどの表のような運用リターンの差を生んでいると言えるのです。

欧米の人々は貯金は必要最低限にとどめ、それ以外のお金を運用に回し、効率よくお金を増やしていることが分かります。日本でも「貯金から投資へ」をスローガンに投資をする人口が少しづつ増えてきたので、お金を働かせるという発想が少しづつ広まってきています。しかし、他国に比べるとまだまだです。個人的に、全体の52%に及ぶ働いていないお金を働かせて、経済がもっと活発になればいいなと思います。

「投資」「貯蓄」の割合を考える判断方法

少しずつ、投資額についてイメージがついてきたかしら

考え方は分かってきたよ

分かりやすい数字の指標として、以下の表を参考にする手もあるわ

投資の割合を年代別に判断する方法

投資の割合を(100ー年代)%を目安とする方法

| 投資 | 貯蓄 | |

|---|---|---|

| 30代 | 70% | 30% |

| 40代 | 60% | 40% |

| 50代 | 50% | 50% |

| 60代 | 40% | 60% |

若い世代ほど収入を得られる期間が長くあるので、損失へのダメージが少ないと言えます。若い時に投資を始めていれば、複利の効果で資産は増えるので、高齢になるにつれて投資にお金を多くかけなくてよくなりますね。

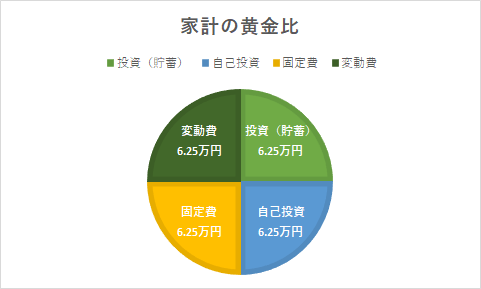

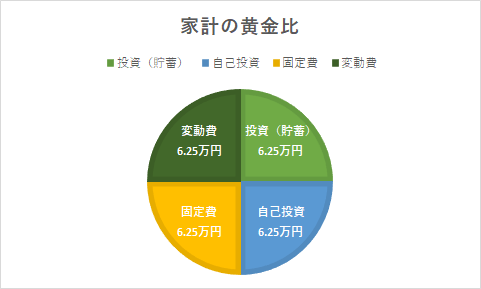

家計のバランスから判断する方法

世帯の手取りの収入の4分の1を投資に回す方法です。

例えば世帯の手取り収入が25万円の場合、25万円を4で割った6.25万円分を投資(貯金)に回すという方法です。貯金がない場合はまずこの方法でお金を貯めていき、生活防衛費が確保できたところで投資にお金を充てればOKです。

家計の埋蔵金の見つけ方

家計のバランスを考えたとき、「生活費で圧迫されて、投資(貯蓄)できるお金が少ない!!」となってしまっている場合は家計の見直しが必要です。

家計を見直せば、プラスアルファで労働することなく、お金が見つかったりします。これが家計の埋蔵金です。

お客様の中には、家計を見直すことで埋蔵金が見つかり、新たに資金を作ることなく投資に回すお金が得られた方もいらっしゃいました。最後にその方法をお教えします。

家計を見直すにはまず固定費の削減が必要よ

すぐにできそうな削減できる固定費を挙げてみます。

- サブスクの見直し

- 光熱費の見直し

- スマホ代の見直し

- 生命保険の見直し

- 車保険・火災保険の見直し

- サブスクの見直し

一度加入してしまうと、なんとなく継続してしまう定期購読。なんとなく入っているサブスクを見直してみましょう。我が家では見たい動画があるときだけ月単位で契約して、いらなくなったらすぐに契約を解除しています。

- 光熱費の見直し

電力・ガス会社は自由に選べる時代です。申し込みだけで簡単に乗り換えが可能です。工事の立ち会いとかも必要ありません。お得なキャンペーンなどを利用して、乗り換えましょう。

- スマホ代の見直し

格安SIMに乗り換えれば、かなり節約になります。我が家も夫婦で1年前に乗り換えました。毎月1万5千円も安く済んでいるので、年間にすると18万円もの削減になりました。

- 保険の見直し

年金保険→保険で資産形成は非効率です。保険と資産形成は分けて考えるべきです。

生命保険→遺族年金がいくらもらえるか知った上で必要なら加入する。独身の人は基本いらないです。

医療保険→高額医療制度でいくらもらえるか知った上で必要なら加入する。

誰かに言われるがままに契約してないか、なんとなく加入して放置されていないか、見直しましょう。

安い保険に切り替えるだけでなく、「やめる」選択肢も持ちましょう。

- 自動車保険・火災保険の見直し

比較サイトでもっと安いものがないか見直してみるとよいです。契約更新時に必ず比較してから更新するようにします。

また、個人賠償責任保険は自動車保険と火災保険の両方から加入することができます。重複している場合は、保険料が無駄になってしまう場合があるので確認しましょう。

こうやってひとつずつ見直しをしていくと、かなり家計の埋蔵金が発掘できるのではないでしょうか。

我が家は年間で、スマホ代18万円、保険料12万円、自動車保険2万円、電気代1万円の合計 約33万円の見直しに成功しました!(途中から見直しするのが楽しくなってきたほどです笑)

埋蔵金を発掘すれば、プラスで労働することなくお金を手にすることができます。このお金は余剰資金となりますので、気兼ねなく「投資」に回すことができますね。こうやって「投資」に回すお金を作ることも一つの方法です。

いかがですか?あなたにとって「投資」できる金額がいくらなのか、考えがまとまりましたか?

まずは動き出してみることよ

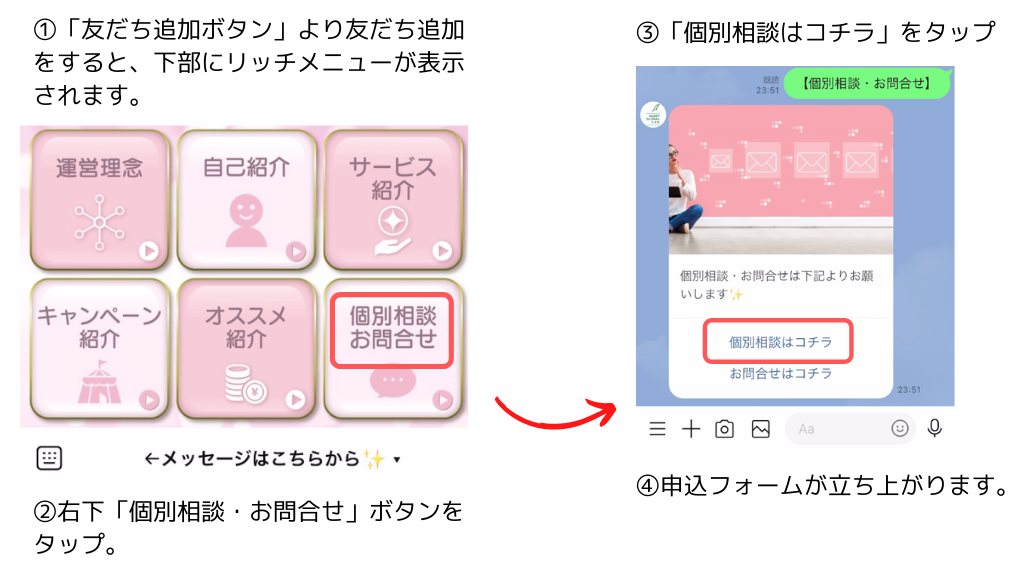

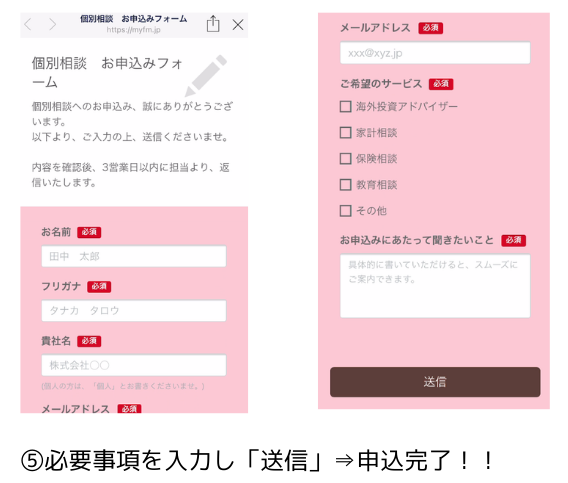

投資額についての相談も歓迎しまーす

コメント